Aktuelle Marktübersicht

Marktumfeld

Nach einer imposanten, seit Mitte Juni laufenden Erholung, sind die Finanzmärkte in den letzten Wochen auf dem Boden der Realität angekommen. Aktien- wie Obligationenpreise korrigierten gleichermassen und stoppten die kurstechnische Aufholjagd der beiden prominentesten Anlageklassen. Neben den anhaltenden Inflations- und Rezessionssorgen sowie der steigenden Gefahr einer Energiekrise in Europa waren es vor allem die unmissverständlichen Aussagen der US-Notenbank bezüglich der weiteren Entwicklung der Geldpolitik, welche die Börsen zurück in den Krisenmodus versetzten. Die Zinsen werden gemäss jüngster Ankündigung von Fed-Chef Jerome Powell weiter erhöht und verharren nachfolgend noch längere Zeit auf dem erreichten Niveau. Nur so könne die angestrebte Preisstabilität wieder hergestellt werden. Zu diesem Zweck werden auch ein unterdurchschnittliches Konjunkturwachstum sowie eine erhöhte Arbeitslosigkeit in Kauf genommen. Das sei der Preis für die zukünftige Erhaltung der Kaufkraft. Die vermehrte Hoffnung der Marktteilnehmer, dass die US-Zinshüter aufgrund jüngst rückläufiger Wirtschaftsindikatoren und Teuerungsraten zukünftig zurückhaltender agieren würden, hat sich damit vorderhand zerschlagen. Und auch die Chance auf erste Zinssenkungen im nächsten Jahr stellen sich nun als zerplatzte Seifenblasen dar.

Die globalen Konjunkturdaten fallen weiterhin gemischt aus. Während die Wirtschaft Chinas sowie Europas schwächelt, zeigen die USA trotz anhaltenden Inflationssorgen und einer restriktiveren Geldpolitik immer noch eine solide Entwicklung. Die US-Konjunktur profitiert von einem robusten Arbeitsmarkt und der damit verbundenen Konsumfreude der Amerikanerinnen und Amerikaner. Gut für die Wirtschaft, schlecht für die Inflation, schliesslich sorgt der anhaltende Arbeitskräftemangel für steigende Löhne und befeuert die Gefahr einer Lohn-/Preisspirale. Je länger die Lebenshaltungskosten steigen und die Teuerung hoch ausfällt, desto stärker wird die Wirtschaft in Mitleidenschaft gezogen. In China ist es vor allem der angeschlagene Immobiliensektor, welcher auf dem Wachstum lastet. Zudem entpuppt sich die Zero-Covid-Strategie immer mehr als Wachstumsbremse. Die Notenbank hat bereits gehandelt und die massgebenden Leitzinsen gesenkt. Angesichts einer bescheidenen Inflationsentwicklung hat sie im Gegensatz zu den meisten anderen Zentralbanken den dafür nötigen Spielraum. Über Europa schwebt weiterhin das Gespenst einer möglichen Energiekrise. Der jüngste Lieferstopp durch die Ostseepipeline Nord Stream 1 aufgrund von angeblich technischen Problemen verstärkt diese Befürchtung. Die grosse Abhängigkeit von russischem Öl und insbesondere Gas kann nur zögerlich reduziert werden. Gleichzeitig braucht eine alternative Versorgung aus anderen Quellen Zeit. Es droht deshalb eine Energieverknappung mit drastischen Folgen bis hin zu Einschränkungen in der Stromversorgung. Die Vorzeichen für die europäische Wirtschaft stehen deshalb nicht gut.

Obligationenmärkte

Die Obligationäre erleben weiterhin ein Wechselbad der Gefühle. Seit Mitte Juni haben rückläufige Zinsen für steigende Anleihenpreise gesorgt. Die Anlegerinnen und Anleger hofften, dass die Notenbanken zukünftig die Entwicklungen der Wirtschaft und der Finanzmärkte stärker bei ihren geldpolitischen Entscheidungen berücksichtigen würden. Allerdings hat sich diese Erwartung in den letzten Wochen nicht bestätigt. Im Gegenteil, die wichtigsten Notenbanken führen die Straffung der Geldpolitik unbeirrt fort. Dazu gehören nicht nur grosszügige Erhöhungen des Leitzinses, sondern auch ein Abbau der in den letzten Jahren aufgeblähten Notenbankbilanzen. Zu diesem Zweck werden unter anderem Wertpapiere verkauft, um so dem Kapitalmarkt Liquidität zu entziehen. Die Wirkung ist ähnlich derer einer Zinserhöhung. Das oberste Ziel der Zinshüter bleibt die Sicherstellung der Preisstabilität und damit die Bekämpfung der hartnäckigen Inflation. Die Preise für festverzinsliche Anlagen stehen deshalb seit Anfang August wieder unter spürbarem Abgabedruck. Zudem ist die Zinskurve insbesondere in den USA noch inverser geworden, weil die Zinsen mit kürzerer Laufzeit stärker gestiegen sind als diejenigen mit langen. Die Rezessionswahrscheinlichkeit, wofür diese Konstellation ein Vorbote darstellt, ist somit in den Augen der Marktteilnehmer gestiegen.

Was beim aktuellen Zinserhöhungszyklus leicht vergessen geht, ist die Tatsache, dass die meisten Leitsätze der Notenbanken unter dem als neutral bezeichneten Zinsniveau liegen. Somit muss immer noch von einer Zinsnormalisierung gesprochen werden. Erst darüber wird die Geldpolitik tatsächlich restriktiv und zielt eindeutig auf die Inflationsbekämpfung ab. Wo genau dieser neutrale Zins liegt, lässt sich nicht eindeutig sagen. Schätzungen gehen im Fall der USA von einem Wert zwischen 2% und 3% aus, ein Bereich, welcher mit dem nächsten Zinsschritt definitiv erreicht würde. Die US-Notenbank hat jüngst unmissverständlich klargemacht, dass sie den Leitzins über dieses Niveau anheben muss, um die erhöhte Inflation glaubwürdig zu bekämpfen. Es wird deshalb bis Ende des Jahres mit einem Leitzins von 3,5% bis 4% gerechnet. Allerdings sind diese geplanten Zinsschritte nicht gleichzusetzen mit einer generellen Erhöhung der Zinsen. Für mittlere und lange Laufzeiten haben die Zinsmärkte bereits eine restriktivere Gangart der Notenbanken vorweggenommen. Angesichts der erwarteten Wachstumsabschwächung der Wirtschaft sowie rückläufiger Inflationsraten geht deshalb mittlerweile ein Grossteil der Anlegerinnen und Anleger von einem beschränkten Aufwärtspotenzial der Zinsen in der Zukunft aus.

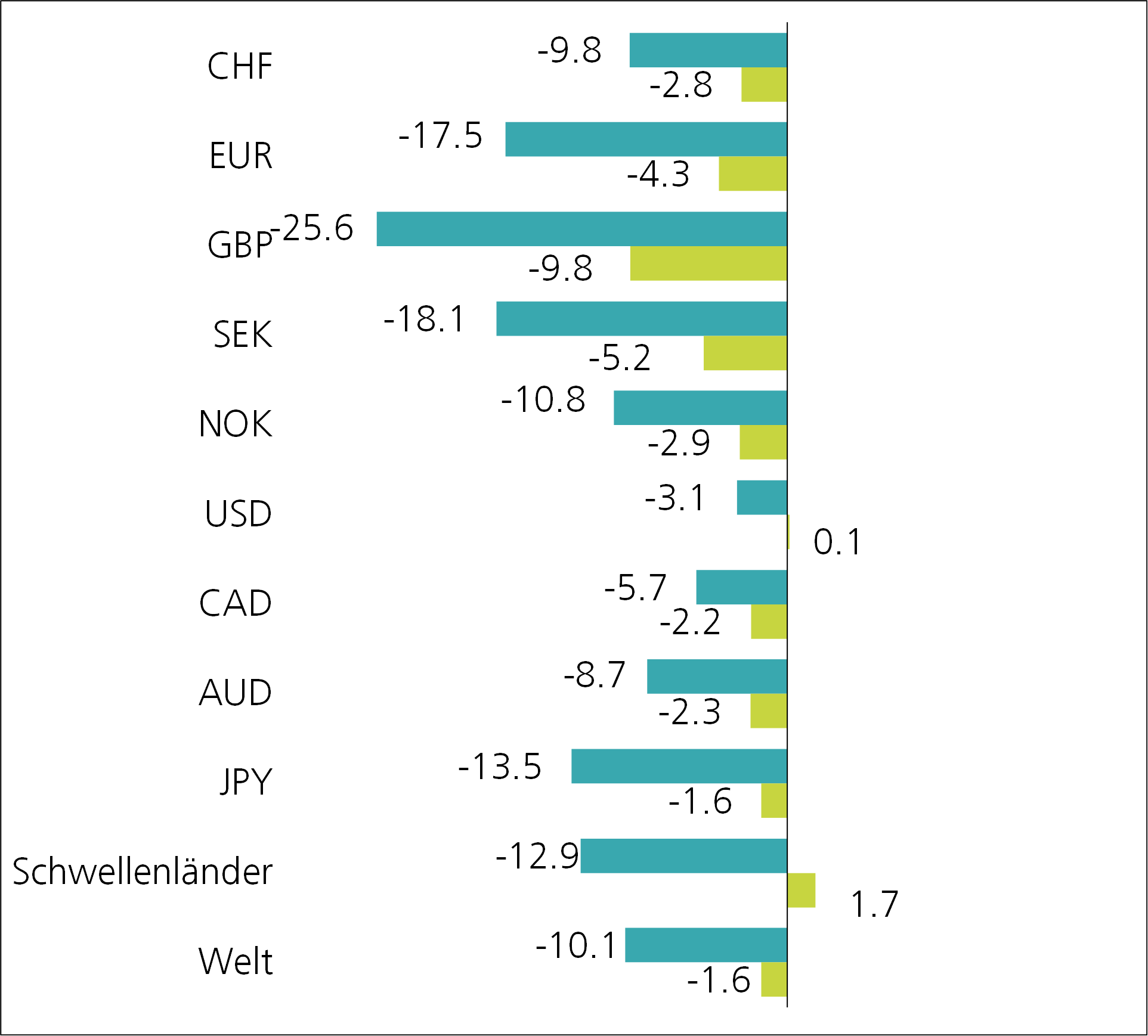

Performance August 2022 (YTD in dunkler Farbe) in %, Basis CHF

Aktienmärkte

An den Aktienmärkten ist die zwischenzeitliche Euphorie mittlerweile wieder verschwunden und die seit Mitte Juni andauernde Erholung zu einem Ende gekommen. Nach den guten Quartalsergebnissen dominieren nun wieder die Konjunktur- und Inflationsrisiken sowie die Herausforderungen im Zusammenhang mit der geldpolitischen Neuausrichtung. Die Investorinnen und Investoren scheinen auf den nächsten Trigger zu warten, welcher ihnen einen entscheidenden Hinweis auf die zukünftige Richtung der Aktienpreise gibt. Und dieser kann aufgrund der vielfältigen Einflussfaktoren nach oben oder nach unten deuten. Zumindest kurzfristig hat sich der Fokus der Anlegerinnen und Anleger wieder verstärkt auf die geldpolitischen Entscheidungen verschoben. Die jüngst scharf ausgefallenen Worte des US-Notenbank-Chefs Powell waren einer der Hauptauslöser für die tieferen Notierungen der letzten Woche. Die Aktienmärkte bleiben anfällig für schlechte Nachrichten und damit verbundenen Gewinn-mitnahmen. Davon zeugt auch der deutlich gestiegene Volatilitätsindex, welcher die Ausprägung der täglichen Schwankungen an den Börsen misst.

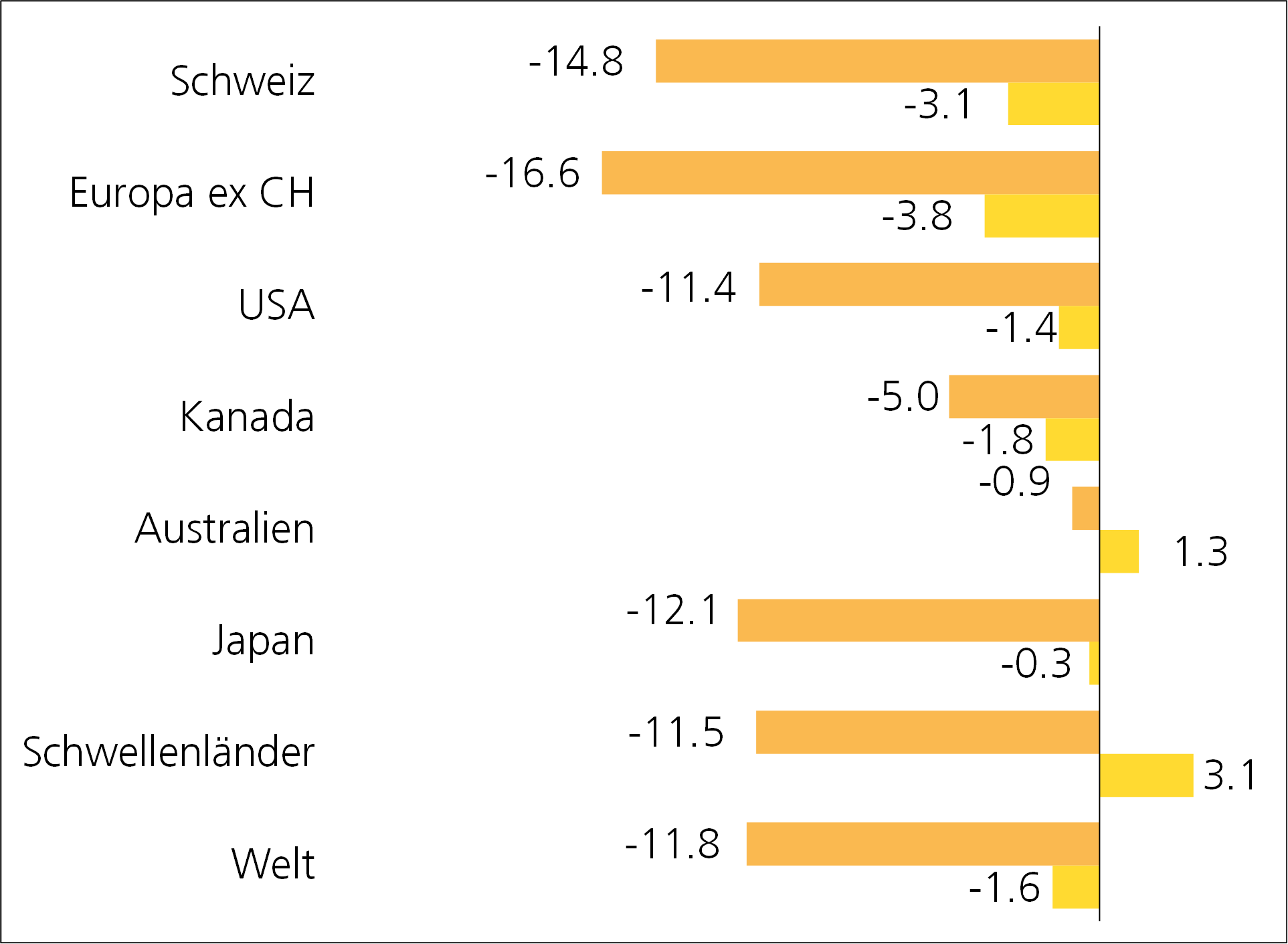

Performance August 2022 (YTD in dunkler Farbe) in %, Basis CHF

Devisenmärkte

Die Entwicklung der Wechselkurse bleibt geprägt von einem starken US-Dollar und einem schwachen Euro. Zum ersten Mal seit 20 Jahren kostet der Greenback mehr als die europäische Einheitswährung. Der kumulierte Verlust seit dem Höchst im vergangenen Jahr beträgt beinahe 20%. Die Gründe dafür sind vielfältig. Die ausgeprägte Zinsdifferenz zugunsten des Dollars, die wenig erfreulichen Wachstumsaussichten für die europäische Wirtschaft und die drohende Energiekrise gehören zu den prominentesten. Kommt dazu, dass die Europäische Zentralbank die hohe Inflation aufgrund des stark rückläufigen Wirtschaftswachstums nicht gleich resolut bekämpfen kann wie ihr amerikanisches Pendant. Zudem zwingt die anhaltende Verschuldungssituation der Südländer die EZB zu einem vorsichtigen Handeln. Die Wirtschafts- und Währungsunion steht definitiv vor ihrer grössten Herausforderung seit der Schuldenkrise 2011. Der Schweizer Franken bleibt in diesem volatilen, von vielen Unsicherheiten geprägten Umfeld der Fels in der Brandung. Einzig der US-Dollar zeigt sich ähnlich robust. Seine Rolle als sicherer Hafen in Kombination mit der Aussicht auf eine weitere Zinserhöhung der SNB macht unsere Heimwährung für Investorinnen und Investoren auch zukünftig attraktiv. Es ist deshalb nicht von einem baldigen Ende der aktuellen Frankenstärke auszugehen.

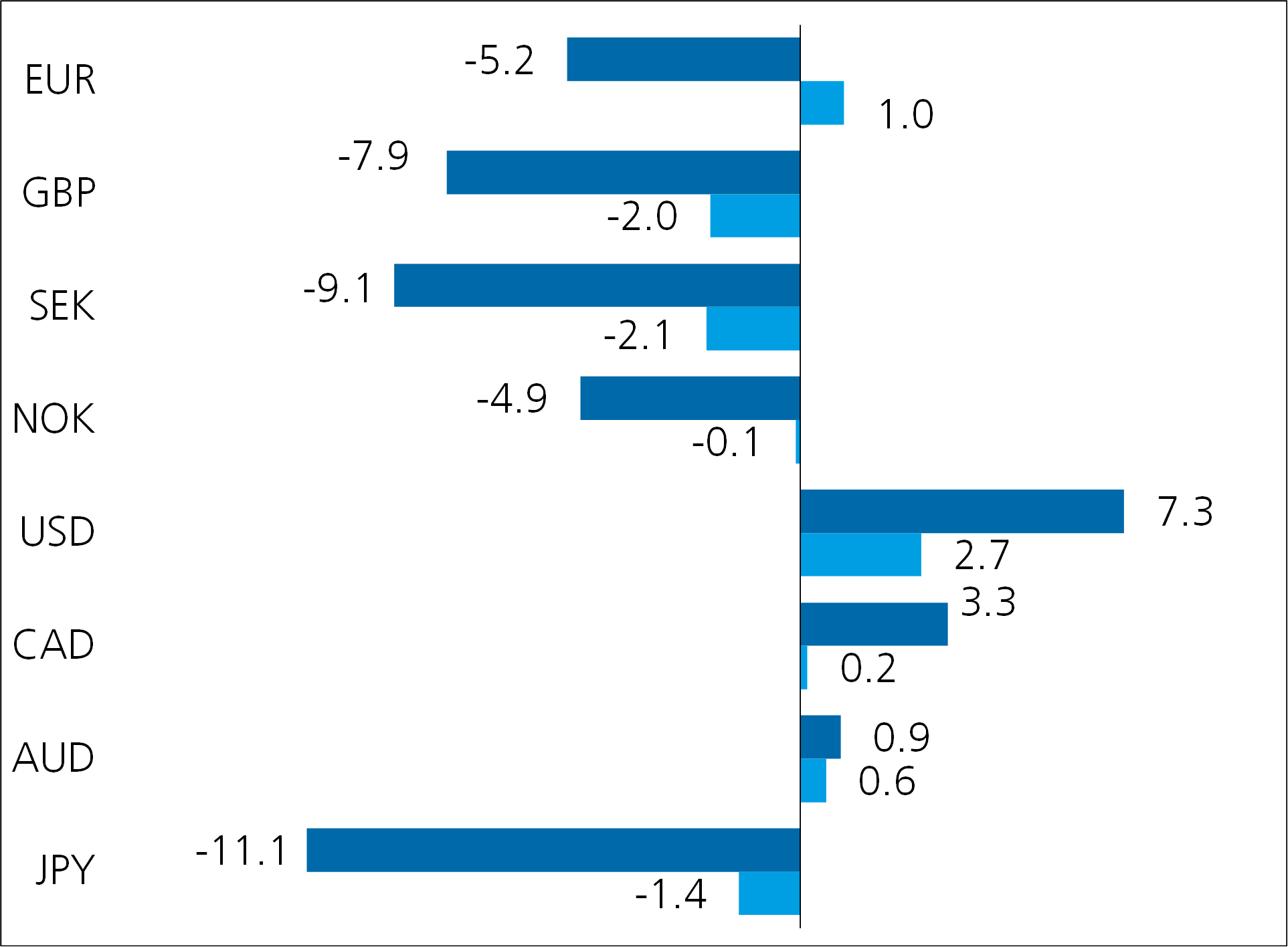

Performance August 2022 (YTD in dunkler Farbe) in %, Basis CHF

Übrige Anlagekategorien

Die Entwicklung des Ölpreises ist eine äusserst volatile Angelegenheit. Lange Zeit war vor allem die Nachfrageseite der dominierende Faktor. Die sich abzeichnende Konjunkturabkühlung, insbesondere in China, sorgte jüngst für tiefere Notierungen. Diesem Umstand begegnet das grösste Ölkartell der OPEC+-Staaten nun mit einer Reduktion der Fördermenge. Allerdings hat diese mehr symbolischen Charakter, schliesslich wird bereits heute weniger Rohöl gefördert, als die zugewiesenen Kontingente dies zulassen würden. Aber das damit gesetzte Zeichen ist klar: Ein deutlich tieferer Preis für den wichtigsten Rohstoff wird vom Kartell nicht akzeptiert.

Gold glänzt in diesem Jahr nicht, wie es in einem von viel Unsicherheit geprägten Marktumfeld sollte. Trotzdem wäre es falsch, das Edelmetall als Anlagemöglichkeit bereits abzuschreiben. Steigende Realzinsen und eine anhaltende Dollaraufwertung werden voraussichtlich zunehmend als Belastungsfaktoren ihre Wirkung verlieren. Dann wird bei den Anlegerinnen und Anlegern wieder die Funktion als sicherer Hafen und guter Portfoliodiversifikator im Vordergrund stehen und für eine anziehende Nachfrage und damit steigende Preise sorgen.

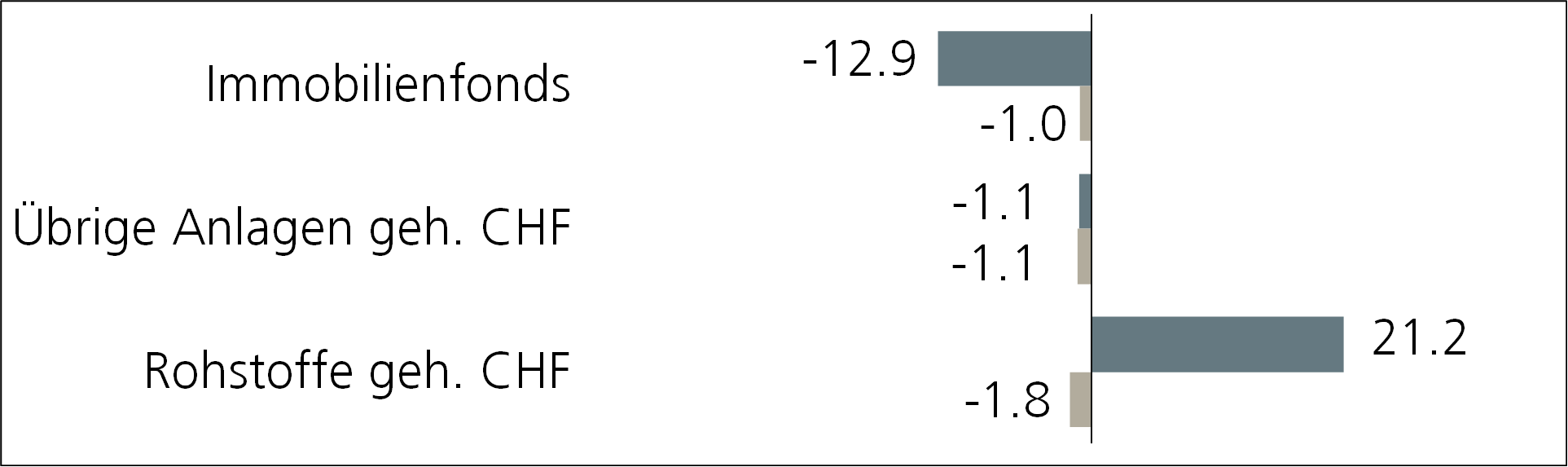

Performance August 2022 (YTD in dunkler Farbe) in %, Basis CHF

Schlussfolgerung

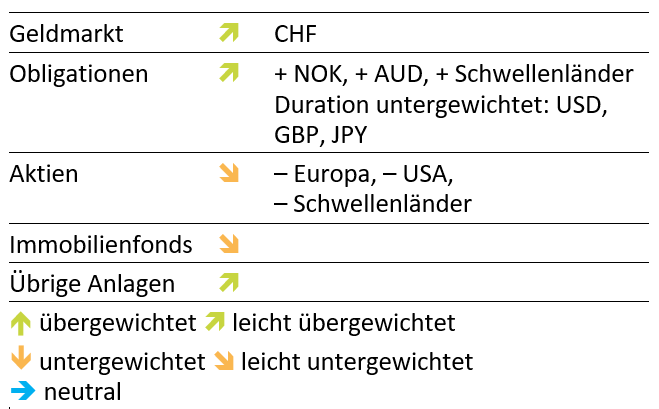

Die trüberen Konjunkturaussichten und die anhaltende geldpolitische Straffung machen es vor allem für die Aktienmärkte schwierig, sich nachhaltig zu erholen. Die jüngsten Kurskapriolen zeugen davon. Es fehlt momentan der positive Impuls, ähnlich dem, den die guten Quartalsergebnisse im Juli dargestellt haben. Wir bleiben deshalb vorsichtig gegenüber den Beteiligungspapieren eingestellt und halten an der untergewichteten Quote fest. Optimistischer sind wir für die Obligationenmärkte eingestellt. Trotz der jüngst gestiegenen Zinsen gehen wir nicht davon aus, dass die Jahreshöchstwerte vom Juni überall noch einmal erreicht werden. Nicht zuletzt die sich abzeichnende wirtschaftliche Abkühlung spricht dagegen. Zudem mehren sich die Zeichen, dass die Inflationsentwicklung ihren Höhepunkt zunehmend überschritten hat. Eine Stabilisierung der Rohstoffpreise sowie eine Normalisierung der Lieferketten zeugen davon. Auch die kritische Situation am Arbeitsmarkt sollte sich gemäss jüngsten Daten aus den USA zunehmend entspannen. Aufgrund des beschränkten Aufwärtspotenzials der Zinsen, sollte der Preisdruck an den Obligationenmärkten langsam nachlassen und die risikodämpfenden Eigenschaften der festverzinslichen Anlage wieder im Vordergrund stehen. Wir behalten deshalb das leichte Übergewicht bei.

Beschlüsse

Es wurden keine Änderungen der taktischen Ausrichtung beschlossen.

Taktische Positionierung

Disclaimer: Die in dieser Publikation enthaltenen Informationen wurden öffentlich zugänglichen Quellen entnommen, die wir für zuverlässig halten. Eine Gewähr für die Richtigkeit oder Vollständigkeit der Angaben können wir nicht übernehmen. Bei allen in der Veröffentlichung wiedergegebenen Meinungen handelt es sich um die aktuelle Einschätzung der Aargauischen Kantonalbank. Diese Meinungen können sich ohne vorherige Ankündigung ändern. Daher müssen wir Sie um Verständnis dafür bitten, dass damit weder ausdrücklich noch stillschweigend eine Zusicherung oder Garantie in Bezug auf die Richtigkeit oder die Vollständigkeit der zur Verfügung gestellten Informationen zu Entwicklungen, Märkten oder Wertpapieren verbunden sein kann.